Antwort Jak dlouho archivovat daňové prohlášení? Weitere Antworten – Jak dlouho se archivuje danove priznani

Skartační lhůty, aneb jak dlouho archivovat

| Typ dokumentu | Lhůta |

|---|---|

| daňové přiznání | není potřeba archivovat* |

| smlouvy | doba je různá** |

| stejnopisy evidenčních listů | 3 roky |

| účetní záznamy, kterými účetní jednotky dokládají formu vedení účetnictví | 5 let |

Podnikatelé, kteří jsou neplátci DPH a nevedou účetnictví, mají povinnost archivace daňových dokladů minimálně 3 roky. Faktury za rok 2021 tak uchováváte do roku 2024. Ostatní podnikatelé mají archivaci trochu náročnější. Pokud jste OSVČ, která vede účetnictví (nebo s. r. o.), doklady archivujete minimálně 10 let.Podle § 35 ZDPH daňové doklady povinně uchovává každý plátce DPH i identifikovaná osoba po dobu 10 let. Úschova se počítá od konce zdaňovacího období. Doba se může prodloužit například u rekonstrukce nemovitostí či leasingů.

Jak dlouho archivovat zápočtový list : Smlouvy, které musíte archivovat 10 let

Spolu s pracovní smlouvou musíte po dobu 10 let evidovat také zápočtové listy, platové výměry a dokumenty o náplni práce.

Kolik let zpětně kontroluje finanční úřad

Jaké jsou lhůty pro daňovou kontrolu

Daňová kontrola je zpravidla prováděna zpětně a může být zahájena po dobu, kdy je možné daň doměřit. Lhůta tedy činí zpravidla tři roky od konce lhůty pro podání přiznání, může ale být prodloužena některými úkony správce či poplatníka.

Jak dlouho uchovávat prohlášení poplatníka : Lhůta archivace účetních dokumentů a záznamů

- 5 let. faktury, účetní doklady, účetní knihy, odpisové plány, inventurní soupisy, účetní záznamy. prohlášení poplatníka daně

- 10 let. účetní závěrky, výroční zprávy. daňové doklady týkající se stanovení DPH. Lhůta archivace účetních dokladů.

Nejlepší variantou je uložit účtenky někam do cloudového úložiště, a to ještě ideálně do takového, které disponuje funkcí OCR. Díky tomu je totiž možné účtenky hledat i podle obsahu na ní (o OCR už jsem se zmínil v jednom článku dříve).

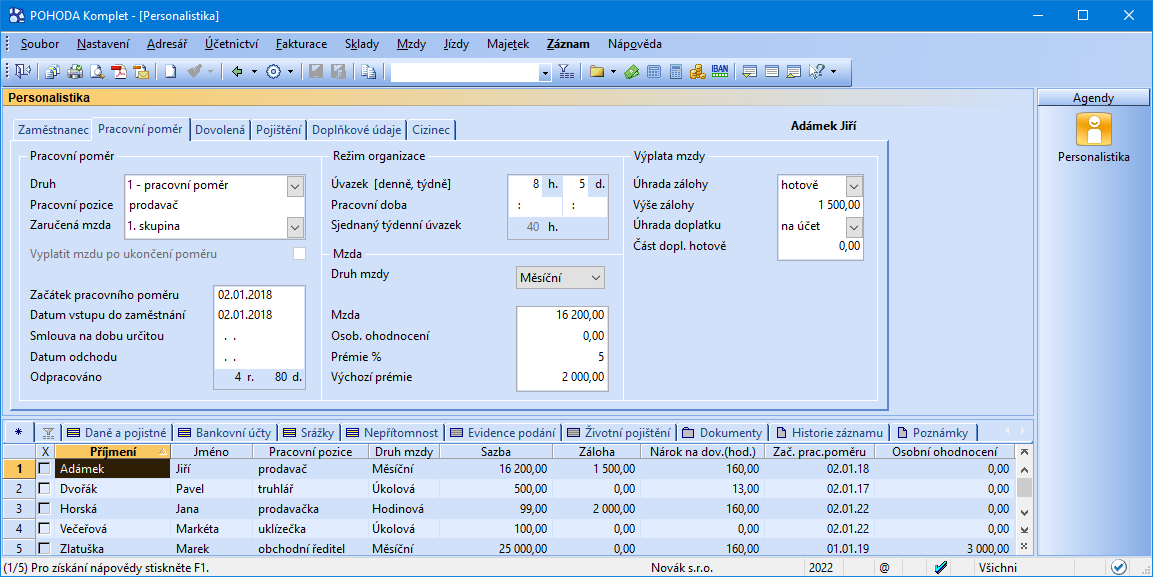

Mzdové listy a Eldp – evidenční list důchodového pojištění je potřeba archivovat pro účely důchodového pojištění. Doba archivace mzdových dokladů je 30 let dle zákona (Zákon o organizaci a provádění sociálního zabezpečení).

Jak dlouho se musí skladovat výpisy z účtů

Doporučená doba archivace dokladů o provedených transakcích se pohybuje od pár měsíců až po několik let. Záleží na tom, kde má klient účet a o jakou platbu se jednalo. Třeba deseti či stokorunové účtenky za zboží není nutné mít ve složce déle, než se objeví na tištěném či elektronickém výpisu banky.Povinnost podat dodatečné daňové přiznání trvá, pokud běží lhůta pro stanovení daně. Ta je vymezena v § 148 daňového řádu a obecně činí 3 roky, přičemž začíná běžet dnem, v němž uplynula lhůta pro podání řádného daňového přiznání.Budoucí uplatnění minulé ztráty

O daňovou ztrátu bylo možno snížit základ daně během pěti nejbližších zdaňovacích období následujících po období vzniku ztráty.

Toto potvrzení má neomezenou platnost. V případě, že druhý poplatník nemá zaměstnavatele, a tedy nemůže potvrzení druhého z poplatníků, že neuplatňuje daňové zvýhodnění na dítě, doručit, je dostačující čestné prohlášení druhého z poplatníků pro uplatnění nároku na daňové zvýhodnění.

Jak dlouho uchovávat docházky : Toto ustanovení totiž ukládá zaměstnavateli povinnost uchovávat záznamy o evidenci pracovní doby pro účely důchodového pojištění po dobu 45 kalendářních roků následujících po roce, kterého se týkají, a u zaměstnanců, kteří jsou poživateli starobního důchodu, po dobu 10 kalendářních roků následujících po roce, kterého …

Jak dlouho banka Uchovava Vypisy : Obecné doporučení bank však zní – uchovávat výpisy alespoň po dobu jednoho roku.

Jak dlouho uchovávat účty a doklady

Pokud jste právnická osoba nebo živnostník, který vede účetnictví, veškeré účetní doklady archivujte alespoň pět let a účetní závěrku a výroční zprávu alespoň deset let. Jestliže jste plátci DPH, doba archivace daňových dokladů je minimálně deset let.”

Daňový subjekt má tedy možnost podat dodatečné daňové přiznání za rok 2022, tyto náklady zohlednit a nárokovat zaplacenou daň zpět. Lhůta pro podání dodatečného přiznání je do konce měsíce následujícího po měsíci, ve kterém daňový subjekt zjistil, že tato povinnost vzniká. Dodatečná daň je splatná ve stejné lhůtě.Povinnost nebo možnost podání dodatečného daňového přiznání trvá, dokud běží lhůta pro stanovení daně. Obecně činí lhůta 3 roky a počíná běžet dnem, v němž uplynula lhůta pro podání řádného daňového přiznání.

Jak uplatnit ztrátu v daňovém přiznání : Ztrátu lze uplatnit zpětně za dvě bezprostředně předcházející zdaňovací období. Tj. v případě ztráty za 2022 ji lze uplatnit za období 2020 a 2021. Výše uplatnitelné daňové ztráty je omezena maximální částkou 30 000 000 Kč (v souhrnu za obě předcházející období).